【連載コラム第3回】‐インボイス制度‐ 法人出張におけるインボイス制度対応について

▼経費精算システム「ビズバンスJTB経費精算」のインボイス制度対応はこちら

※記載されている内容は2023年11月時点のものです。

現在の情報と異なる可能性がございますので、ご了承ください。

目次[非表示]

- 1.はじめに

- 2.出張旅費特例と公共交通機関特例

- 3.旅行会社の一括請求サービス

- 4.その他の法人向けサービス

- 5.まとめ

▼インボイス制度開始後の「経費精算」の実態調査レポート

インボイス制度が開始した後の経費精算対応の状況や、実際の対応方法やポイントについて、他社のアンケート調査結果を踏まえて解説します。

はじめに

本コラムを執筆しているのは11月。つまりインボイス制度開始1か月後だ。皆さんの企業での最初の経費精算はいかがだっただろうか?これまでと変わらない方もいれば、ルールが複雑になって辟易としている方もいるだろう。残念ながらインボイス制度に関する十分な情報が出回らず、各企業では主に受領側の対応が遅れているようだ。その為、企業によっては本格的な対応はこれからになる。

当社でも10月から経費精算の都度、13桁の登録番号の入力するか、既存取引先であれば取引先マスタを参照し、登録番号と合致しているかチェックする手間が増えた。また、取引先(経費利用先)が非登録事業者の場合は、その旨を記入する必要がある。受け取った領収書や請求書にインボイス登録事業者番号の記載があるかどうかは毎回確認が必要になり面倒だ。

各企業においても非登録事業者との取引による仕入税額控除への影響は未知数の為、ある程度の期間を経て税負担の影響を見極めてからルール策定を進めるのではないだろうか。今後も煩雑な運用が増える可能性があると身構えておくしかないだろう。

さて、今回は法人出張におけるインボイス制度対応についての話である。結論から言うと複雑で難解と言わざるを得ない。関連する特例や、利用するサービスによる違いについて順を追って説明する。

出張旅費特例と公共交通機関特例

まず誰しもが考えるのは、特例の適用によりインボイス不要(帳簿のみの保存)で仕入税額控除ができないかということであろう。今回のインボイス制度において法人出張に関して利用できそうな特例が2つほどある。

出張旅費特例

従業員等に支給する出張旅費、宿泊費、日当等についてはインボイス不要という特例だが「従業員等に支給する」という内容がポイントだ。背景としては会社が支給するものについて、従業員がインボイスを発行することは現実的ではないことから、日当や概算払いについて対象となるが、会社が交通機関や旅行会社、カード会社等に直接支払うものは対象にはならないというのが一般的な見解だろう。

グレーゾーンは実費精算だが、国税庁のオンライン説明会資料には以下の通りの記載があるので参考にして頂きたい。

「出張旅費等に係る社内規程や基準の有無にかかわらず、また、概算払いによるものか、実費精算によるものかにかかわらず、通常必要であると認められる部分は特例の対象となる。」

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0023011-048_03.pdf

しかしながら、実費精算の場合、いくらで従業員が支払したのかは管理上何らかのエビデンスが必要になるため、実際には従業員が領収書等のインボイスを持ち帰り保管したり、利用実態がわかるコーポレートカード等の利用明細の保管(個人決済型)などの運用が発生することが予想される。

公共交通機関特例

こちらは3万円未満の公共交通機関の利用の場合にインボイスが不要な特例。出張旅費特例のような従業員への支給といった前提は無いので、会社が直接交通機関等に支払うものも対象となるが、一方で特例適用には以下の条件が定められている。

- 公共交通機関とは鉄道、バス、船舶に限られる

- 1回の取引当たりで3万円未満のものが対象となる

詳細は国税庁HPのQ&Aに記載がある。

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/qa/01-07.pdf

この条件だと、出張で利用される航空券や宿泊、タクシー、レンタカー等については特例を適用できない。また1回の取引当たりで3万円未満ということだが、この「取引」の単位が難しく、往復分をまとめて手配したり、複数人をまとめて手配して3万円以上になれば対象外になってしまう。従業員がこのあたりの条件を理解した上で、インボイスの要否を判断して適切に運用できるかどうかが課題となる。

なお、これらの特例を利用する際には、帳簿上に「特例の対象となる旨」の記載が必要になるなど、細かいルールが定められているので、適用される場合は注意頂きたい。

このように特例を利用しても法人企業の出張全体をカバーできるものではなく、インボイス保管が必要な運用が残る部分も大きいため、中途半端にこの特例を取り入れるかどうか判断が難しいところである。

旅行会社の一括請求サービス

旅行会社では法人出張手配における一括請求サービスを提供しているところが多く、旅行会社が航空券、新幹線、宿泊などについてまとめてインボイスを発行できれば、インボイスの入手・保管については非常に楽になる。しかしながら、ここにも落とし穴があるので注意が必要だ。

一括請求サービスがインボイス対応している旅行会社を選ぶ

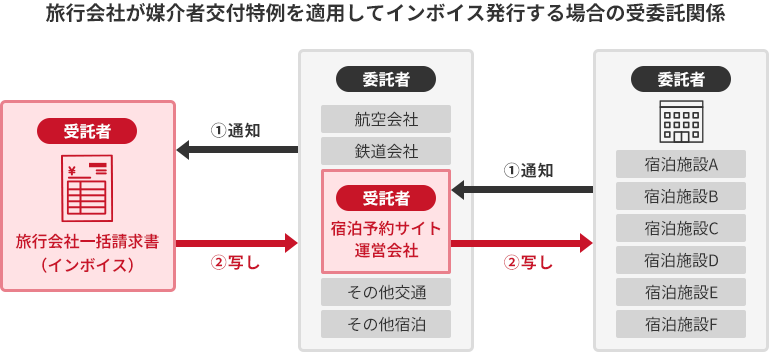

旅行会社が法人企業の国内出張で取り扱うサービスの多くは、いわゆる手配旅行契約と呼ばれるもので、運送や宿泊サービスの媒介や取次をする形態となっている。これがインボイス制度においては「委託販売」に該当するという見解だ。「委託販売」に該当する取引については本来委託者(=交通機関や宿泊施設等)がインボイス発行するべきだが、受託者(=旅行会社)がインボイス発行するには「媒介者交付特例」や「代理交付」といった制度に対応する必要ある。

これらの制度については連載コラム1回目の後半で詳細に説明しているので、深く知りたい方は参照頂きたい。当社においてもインボイス制度開始の1年ほど前にこの問題に気づき、媒介者交付特例の適用が認められるよう、各交通機関や宿泊予約サイト運営会社等に働きかけ、インボイスの写し(精算書)を必要に応じて委託者側に送付できるようシステム改修を行った。結果として当社で様々な条件をクリアしインボイス発行ができると確認できたのは1か月前であった。

このように今回のインボイス制度では特に出張手配領域において、旅行会社のインボイス発行は様々な条件が課せられており、旅行会社がインボイス発行できない場合もある。その場合は、委託者(交通機関や宿泊施設)から別途インボイスを受領する運用も想定されるため、事前に確認が必要だ。

※媒介者交付特例の適用には委託者は受託者に適格請求書発行事業者であることを①通知し、受託者は委託者にインボイスの②写し(もしくは精算書)を提供する必要がある。

※委託者に宿泊予約サイト運営会社が含まれる場合、宿泊予約サイト運営会社と宿泊施設間が委託販売に該当する取引形態であれば、同様に媒介者交付特例が必要となる。

一括請求サービスに非適格の取引が含まれる可能性がある

前述の通り、法人出張手配が委託販売に該当する取引であることから、委託者(交通機関や宿泊施設等)が適格請求書発行事業者でない場合、旅行会社はインボイス発行ができない。

このような非適格の取引が含まれる可能性が高いのは、宿泊予約サイトの利用になるだろう。規模の小さい宿泊施設だけでなく、法人利用が多くない宿泊施設でも適格請求書発行事業者登録をしていないケースは多いと想定される。

旅行会社にとっては一括請求書に含まれる非適格取引の扱いは悩ましく、1つの一括請求書内で適格・非適格分に区分けして出力するか、請求書そのものを2つに分けるかといった方法になるだろう。いずれにせよ、法人企業側もこのような一括請求書を受け取ることを想定しておく必要がある。

海外出張手配もインボイス対応が必要

これまでは主に国内出張利用について話をしていたが、海外出張利用においても課税対象取引が含まれ仕入税額控除を行う場合は、インボイスを入手・保管する必要がある。

海外出張においては不課税取引が多いが、旅行会社の手数料や国内空港使用料、または海外出張に付随する国内移動分や宿泊分などが、海外出張手配の一括請求書に含まれてくる可能性がある。

これらの海外出張の課税対象取引においても委託販売や非適格な取引が発生しうるため、国内出張と同様に、旅行会社のインボイス対応状況や一括請求書の出力内容などは事前に確認するのが望ましい。

▼出張の周辺業務を効率化するポイントと、具体的な実施方法をご紹介します。

その他の法人向けサービス

旅行会社以外にも、法人出張手配に関連して便利なサービスがあるので、それらのインボイス制度対応状況についても確認したい。

各交通機関や宿泊予約サイトの法人向けサービス

JALオンラインやANABizなど法人企業が各交通機関と直接契約できるサービスが複数あり、一括請求やクレジットカード決済といった支払方法で利用することができる。これら法人向けサービスのインボイス対応状況については公開している情報が少ないが、現在確認できる内容としては以下の通り。

・JALオンライン

https://www.jal.co.jp/jalonline/pdf/info_230704_01.pdf

・ANA Biz

https://www.ana.co.jp/biz/notice/pdf/20230912_ja_01.pdf

・エクスプレス予約

https://expresscard.jp/member/topics/topics000145.html

※ページ更新により上記URLが確認できない場合がございます。

各サービスによって対応状況が異なるようだ。また今後さらに情報がアップデートされていく可能性があるので、サービス導入時に最新情報を確認するのがよいだろう。

宿泊予約サイトの法人向けサービスについては、こちらも公開されている情報はあまりないが、支払方法によってインボイスの入手先が異なるようだ。これまでも現地払いや、事前カード決済などによって領収書を誰から貰うか違いがあったと思うが、改めて各予約サイトにて確認するのが望ましい。主には以下のような運用になるだろう。

- 現地払い:宿泊施設にてインボイス発行

- 事前カード決済:予約サイト上でインボイス発行(ダウンロード)

- 一括請求:予約サイト運営会社や精算代行会社などがインボイス発行

特に現地払いと事前カード決済は、慣れない出張者は勘違いしやすいので注意が必要だ。また、旅行会社と同じく、宿泊予約サイトも委託販売の形態となっていると想定され、適格請求書発行事業者ではない宿泊施設の利用分については、インボイス発行ができないと考えておいたほうが良い。

コーポレートカードなどの法人向けカード

法人出張手配においてはコーポレートカード等の法人向けカードを利用するのも有効な手段である。

会社決済型の法人向けカードは、カード会社がすべてのカード利用代金を一括請求してくれる便利なサービスであるが、その請求明細書は原則インボイスとしては認められない。このあたりの詳細は連載コラムの2回目に記載しているので参照頂きたい。また、会社が支払いするものなので、出張旅費特例の適用はできないものと考えられる。よって、公共交通機関特例が適用できるもの以外の出張旅費に関するものは、各交通機関や宿泊施設等からインボイスを入手し保管する必要がある。

インボイスを入手する手間は立替払いと変わらないものの、カード利用明細データと紐づけてインボイスを管理・保管することで、経費精算システムへの転記を少なくしたり、インボイス保管漏れの防止などに役立てることができる。

また、個人決済型の法人向けカードは実費精算に近い支払方法ではあるが、出張旅費特例が認められるかどうかについては明示されておらず確認が必要だ。こちらについてもカード利用明細データを活用することで、エビデンス入手や帳簿への記載の手間を軽減することができると考える。

まとめ

インボイス制度についてはそのルールの難解さから、専門家である財務経理部門が処理する請求書払いよりも、従業員がインボイスを入手し、自ら精算処理をする必要がある立替払いの方が鬼門と考える。

立替払いの代表格である出張旅費に関しては、2つの特例を上手く適用して煩雑な運用を回避できれば良いが、従業員にあまり負担をかけたくないということであれば、旅行会社や各交通機関、宿泊サイト等が提供する法人向け一括請求サービスを利用するのも有効だろう。

多くの法人企業が2023年10月に間に合わせるために、不確定で不十分な情報に基づき、対応を進めてきたと思うが、制度開始後に初めて明らかになる事実もあるだろう。そういった意味では、各企業のインボイス受領に関する取組・対策はこれから本格化するのかもしれない。法人出張においても、様々なシステム・ソリューションがありデータの活用も進んでいるので、是非この機に検討頂きたい。

▼インボイス制度開始後の「経費精算」の実態調査レポート

インボイス制度が開始した後の経費精算対応の状況や、実際の対応方法やポイントについて、他社のアンケート調査結果を踏まえて解説します。